定額減税・定額減税補足給付金(調整給付)に関するよくある質問

定額減税および定額減税補足給付金(調整給付)に関するよくあるご質問と回答を掲載しております。

質問一覧(質問をクリックすると回答までジャンプします)

Q.2 個人住民税の定額減税を受けるための手続きを教えてください。

Q.3 わたしは定額減税の対象ですか。

Q.4 定額減税額を確認したいです。

Q.5 定額減税の実施方法を教えてください。

Q.6 配偶者の所得が48万円を超えており、配偶者特別控除の適用を受けている場合、定額減税の加算対象となりますか。

Q.7 国外に居住する扶養親族は定額減税の対象となりますか。

Q.8 定額減税で税額を引ききれなかった場合はどうなりますか。

Q.9 令和6年1月2日以降に船橋市に引っ越してきました。個人住民税の定額減税はどこの自治体で受けられますか。

Q.10 令和7年度も定額減税は行われますか。

Q.11 所得税の定額減税について詳しく知りたいです。

Q.12 わたしは令和5年は収入がありませんでしたが、令和6年8月から収入があります。定額減税や調整給付の対象になりますか。

Q.13 令和6年中に子どもが生まれました。この子どもは定額減税の対象になりますか。

Q.14 離れて暮らす扶養親族がいます。定額減税の対象になりますか。

Q.15 令和5年も令和6年も収入がありません。この場合の定額減税はどうなりますか。

Q.16 令和5年11月に退職し、令和6年中も収入はありません。この場合の定額減税はどうなりますか。

Q.17 わたしは5人家族で配偶者(控除対象配偶者)と子2人と母を扶養しています。個人住民税の所得割額は5万円、所得税額は12.5万円です。定額減税額および調整給付額はいくらになりますか。

Q.18 わたしは63歳ですが、年金以外に若干の個人事業の収入があります。定額減税はどのように行われますか。

Q.19 わたしは調整給付の対象ですか。

Q.20 調整給付のお知らせはいつどのように行われますか。いつ支給されますか。

Q.21 給付金のお知らせは「船橋市定額減税補足給付金(調整給付)のご案内」または「支給確認書」 があるようですが、何か違いがあるのでしょうか。

Q.22 わたしは最近船橋市に引っ越してきました。調整給付の対象になると思われるのですが、書類が送付されません。

Q.23 7月に税申告を行ったのですが、調整給付の書類が送付されません。なぜですか?

Q.24 長期出張のため、現在住民登録地に居住していません。調整給付の申請はどうしたらいいですか。

Q.25 調整給付の対象者が、調整給付の申請前に亡くなりました。調整給付は家族等が代理でもらえますか。

Q.26 調整給付の対象者が、調整給付の申請後に亡くなりました。調整給付は家族等が代理でもらえますか。

Q.27 会社の経理で定額減税を行っています。社員の調整給付額を教えてください。

Q.28 わたしは1人世帯で税法上扶養に入っているか分かりません。調整給付はもらえますか。

◆定額減税に関する質問◆

Q.1 定額減税とは何ですか。

個人住民税と所得税から、以下の金額を控除するものです。

(個人住民税)

納税義務者本人及び控除対象配偶者・扶養親族1人につき1万円を控除するもので、市区町村が管轄しています。

詳しくは以下のページをご覧ください。

令和6年度市民税・県民税に適用される定額減税について(市民税課ページ)

(所得税)

納税義務者本人及び同一生計配偶者・扶養親族1人につき3万円を控除するもので、国税庁が管轄しています。

詳しくは以下のページをご覧ください。

定額減税特設サイト(国税庁ページ)(注)外部サイトへリンクします

Q.2 個人住民税の定額減税を受けるための手続きを教えてください。

そのため、個人住民税の定額減税を受けるための申請等はありません。

ただし、令和5年中の所得税等の申告がされている必要がありますので、ご自身で申告が必要な方は忘れずにお手続きください。

所得税は国税であるため、所得税の定額減税に関しては最寄りの税務署へお問い合わせください。

Q.3 わたしは定額減税の対象ですか。

定額減税の対象は、以下のとおりです。

(個人住民税)

令和6年度個人住民税所得割の納税義務者で、令和6年度分の個人住民税に係る合計所得金額が1,805万円以下の方。

(所得税)

令和6年分所得税の納税義務者で、令和6年分の所得税に係る合計所得金額が1,805万円以下の方。

Q.4 定額減税額を確認したいです。

以下の通知等で確認できます。

(個人住民税)

・令和6年度市民税・県民税・森林環境税税額決定納税通知書

・令和6年度給与所得などに係る市民税・県民税・森林環境税 特別徴収税額の決定通知書(納税義務者用)

・令和6年度(令和5年分)課税(所得)証明書

(所得税)

・令和6年6月以降に支給される給与/賞与等の明細

Q.5 定額減税の実施方法を教えてください。

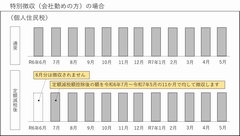

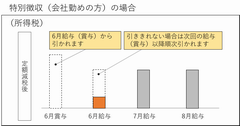

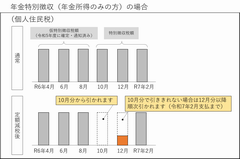

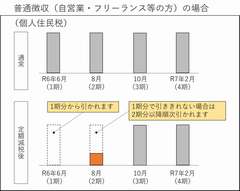

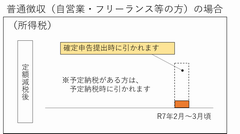

税の徴収方法により異なります。詳細は以下のとおりです。(画像をクリックすると拡大表示されます)

◆特別徴収(会社勤めの方)の場合◆

◆年金特別徴収(年金所得のみの方)の場合◆

◆普通徴収(自営業・フリーランス等の方)の場合◆

Q.6 配偶者の所得が48万円を超えており、配偶者特別控除の適用を受けている場合、定額減税の加算対象となりますか。

配偶者特別控除は控除対象配偶者とは異なるため、加算対象とはなりません。配偶者自身に個人住民税所得割額が課税されている場合は、配偶者自身が定額減税を受けることになります。

Q.7 国外に居住する扶養親族は定額減税の対象となりますか。

なりません。

Q.8 定額減税で税額を引ききれなかった場合はどうなりますか。

定額減税補足給付金(調整給付)が支給されます。

詳しくは以下のページをご覧ください。

定額減税補足給付金(調整給付)(地域福祉課ホームページ)

なお、実際に令和6年分所得税が確定するのは確定申告後となりますが、できるだけ速やかに調整給付を執り行うために、令和5年分所得税額から令和6年分所得税額を推計しております。

Q.9 令和6年1月2日以降に船橋市に引っ越してきました。個人住民税の定額減税はどこの自治体で受けられますか。

令和6年度個人住民税の課税を行う市区町村(令和6年1月1日にお住いの市区町村)が行います。また、定額減税しきれなかった場合の調整給付も同様です。

Q.10 令和7年度も定額減税は行われますか。

一部実施されます。具体的には、控除対象配偶者を除く同一生計配偶者(国外居住者を除く)の分の個人住民税所得割額から控除(1万円)を行います。

Q.11 所得税の定額減税について詳しく知りたいです。

所得税は国税であるため、船橋市では事務を取り扱っておらず、回答することは出来かねます。制度の詳細は国税庁のページをご覧いただくか、管轄する税務署へお問い合わせください。

定額減税特設サイト(国税庁ページ)(注)外部サイトへリンクします

Q.12 わたしは令和5年は収入がありませんでしたが、令和6年8月から収入があります。定額減税や調整給付の対象になりますか。

(個人住民税)

お尋ねのケースの場合、個人住民税については令和6年度が非課税のため定額減税の対象とはなりません。

(所得税)

お尋ねのケースの場合、年末調整や確定申告において定額減税も踏まえた上で、令和6年の所得税額を確定させることになりますが、減税しきれなかった場合は、令和7年不足額給付の対象となる可能性があります。詳細が決まり次第、ホームページ等でお知らせします。

Q.13 令和6年中に子どもが生まれました。この子どもは定額減税の対象になりますか。

令和6年中に生まれた子どもの定額減税の取り扱いは、個人住民税と所得税で異なります。

(個人住民税)

定額減税の対象とはなりません。

令和6年度個人住民税の扶養親族の認定は、令和5年12月31日の現況で判定を行うためです。

(所得税)

定額減税の対象となります。

令和6年分の年末調整または確定申告をもって所得税額が確定した後、令和6年中に生まれた子どもの分の定額減税が行われます。

減税しきれない場合や、すでに給付された調整給付額に不足があった場合は、不足額の給付対象となる可能性があります。

詳細が決まり次第、ホームページ等でお知らせします。

Q.14 離れて暮らす扶養親族がいます。定額減税の対象になりますか。

扶養親族の方が国内に居住している場合は、対象となります。ただし、税金の計算上も

扶養親族になっている必要があります。国外に居住している場合は、対象となりません。

Q.15 令和5年も令和6年も収入がありません。この場合の定額減税はどうなりますか。

定額減税の対象ではありません。

ただし、どなたかの扶養になっている場合は、扶養者の定額減税額に加算されています。

Q.16 令和5年11月に退職し、令和6年中も収入はありません。この場合の定額減税はどうなりますか。

(個人住民税)

・令和6年度個人住民税所得割が課税となる場合

定額減税の対象となります。減税しきれない場合は、調整給付の対象となります。

・令和6年度個人住民税所得割が非課税の場合

定額減税の対象となりません。

(所得税)

所得税の定額減税は、給与所得者の場合、令和6年6月1日以後最初に支払われる給与等に対する源泉徴収税額から控除されるため、お尋ねのケースの場合、定額減税の対象にはなりません。

Q.17 わたしは5人家族で配偶者(控除対象配偶者)と子2人と母を扶養しています。

個人住民税の所得割額は5万円、所得税額は12.5万円です。定額減税額および調整給付額はいくらになりますか。

以下のとおりです。

(1)個人住民税

1万円×(本人+配偶者+子2人+母)=5万円・・・・あなたの定額減税可能額

5万円 - 5万円(個人住民税額) = 0円 ・・・・定額減税しきれなかった額

(2)所得税

3万円×(本人+配偶者+子2人+母)=15万円・・・・あなたの定額減税可能額

15万円 - 12.5万円(所得税額) = 2.5万円 ・・・・・・定額減税しきれなかった額

(3)調整給付額(定額減税しきれなかった額の給付)

0円 + 2.5万円 = 2.5万円 → 一万円単位で切り上げ→ 3万円を調整給付として支給

Q.18 わたしは63歳ですが、年金以外に若干の個人事業の収入があります。定額減税はどのように行われますか。

(個人住民税)

令和6年度個人住民税普通徴収額から減税が行われます。詳しい減税方法はこちらの質問をご覧ください。

(所得税)

令和6年分所得の確定申告を行った際に、定額減税額が決定され、減税が行われます。

減税しきれない場合や、すでに給付された調整給付額に不足があった場合は、不足額の給付対象となる可能性があります。

詳細が決まり次第、ホームページ等でお知らせします。

◆定額減税補足給付金(調整給付)に関する質問◆

Q.19 わたしは調整給付の対象ですか。

調整給付は、定額減税対象者のうち、定額減税可能額が令和6年分推計所得税額(令和5年分所得税額から算定)または令和6年度分個人住民税所得割額を上回る方が対象となります。

調整給付の支給対象となる方には、令和6年7月22日から順次給付金額を記載した通知をお送りしますので、届きましたらご確認の上、申請してください。

Q.20 調整給付のお知らせはいつどのように行われますか。いつ支給されますか。

令和6年7月22日以降、対象の方へ「船橋市定額減税補足給付金(調整給付)のご案内」または「支給確認書」で順次お知らせします。また、支給時期についても、「船橋市定額減税補足給付金(調整給付)のご案内」または「支給確認書」 に記載しますので、届きましたらご確認ください。

Q.21 給付金のお知らせは「船橋市定額減税補足給付金(調整給付)のご案内」または「支給確認書」 があるようですが、何か違いがあるのでしょうか。

(船橋市定額減税補足給付金(調整給付)のご案内)

過去の給付金の支給実績等により市が口座情報を把握している方にお送りしています。口座変更等の希望がない限り、お手続きの必要はありません。

(支給確認書)

市が口座情報を把握していない方にお送りしています。「本人確認書類」「口座確認書類」を添付の上ご郵送ください。なお、支給確認書に印刷されている二次元コードでのオンライン申請も受け付けています。

Q.22 わたしは最近船橋市に引っ越してきました。調整給付の対象になると思われるのですが、書類が送付されません。

調整給付のご案内は令和6年度個人住民税課税地から送付されます、諸事情により船橋市以外で課税されている場合には課税地にお問い合わせください。

Q.23 7月に税申告を行ったのですが、調整給付の書類が送付されません。なぜですか。

令和6年6月3日の課税状況を基に調整給付を行っています。それ以後に申告を行った場合は、随時書類を発送もしくは令和7年の不足額給付の対象となる可能性があります。

Q.24 長期出張のため、現在住民登録地に居住していません。調整給付の申請はどうしたらいいですか。

調整給付に関する書類の送付先を、住民票の登録地以外(国内に限る)に変更する場合、「送付先変更届」の提出が必要になります。

「送付先変更届」が必要な方は、コールセンターにお問い合わせください。

Q.25 調整給付の対象者が、調整給付の申請前に亡くなりました。調整給付は家族等が代理でもらえますか。

調整給付の法的性格は、民法上の贈与契約(民法第549条)によります。

「支給確認書」の提出・申請前に調整給付の対象者が亡くなった場合は、贈与契約が成立しないため、受給できません。

また、他の世帯員や代理人が受給することはできません。

「船橋市定額減税補足給付金(調整給付)のご案内 」に記載の申出期限までに亡くなった場合についても同様です。

Q.26 調整給付の対象者が、調整給付の申請後に亡くなりました。調整給付は家族等が代理でもらえますか。

「支給確認書」の提出・申請後に調整給付の対象者が亡くなった場合は、調整給付の対象者に給付が行われ、他の相続財産とともに相続の対象になります。

「船橋市定額減税補足給付金(調整給付)のご案内 」に記載の申出期限後に亡くなった場合についても同様です。

Q.27 会社の経理で定額減税を行っています。社員の調整給付額を教えてください。

調整給付額は該当者に通知するため、会社の方にお伝えすることはできません。

所得税の定額減税につきましては、国税庁の管轄となりますので、以下のページをご覧ください。

定額減税特設サイト(国税庁ページ)(注)外部サイトへリンクします

Q.28 わたしは1人世帯で税法上扶養に入っているか分かりません。調整給付はもらえますか。

扶養に入っているかどうかは、ご家族もしくは市民税課にお問い合わせください。

(扶養に入っていた場合)

扶養主が定額減税または調整給付の対象となります。詳しくは扶養主に確認してください。

(扶養に入っていない場合)

・あなたに個人住民税所得割が課税されている場合

あなた自身が定額減税の対象となり、減税しきれなかった場合には調整給付の対象となります。

・あなたに個人住民税所得割が課税されていない場合

扶養主があなたを税法上の扶養に入れる申告を行うことで、扶養主が定額減税または調整給付を受けることができます。

なお、昨年度非課税世帯等への給付金を未受給(昨年度対象であったが辞退または未申請だった場合は除く)の場合、ご自身が税申告をすることで、新たな非課税世帯等への給付金(10万円)を受給できる可能性があります。非課税世帯等への給付金については、以下のページをご確認ください。

住民税非課税世帯等価格高騰支援給付金(令和6年度住民税が新たに非課税または均等割のみ課税となる世帯)(地域福祉課ページへリンクします)

関連するその他の記事

- 有料広告欄 広告について

- 「課からのお知らせ」の他の記事

-

- 所得税確定申告書等の配布終了について

- 【受付は終了しました】定額減税補足給付金(不足額給付)

- 市民税・県民税に適用される定額減税について

- 【受付は終了しました】定額減税補足給付金(不足額給付)に関するよくある質問

- 定額減税補足給付金(不足額給付)の誤通知および誤支給について

- 令和7年度 市民税・県民税・森林環境税税額決定納税通知書を6月10日に発送しました

- 令和7年度給与所得等に係る市民税・県民税・森林環境税特別徴収税額の決定通知書を5月15日に発送します。

- 【受付は終了しました】定額減税補足給付金(調整給付)

- 定額減税・定額減税補足給付金(調整給付)に関するよくある質問

- 公的年金からの個人市民税・県民税、森林環境税の天引き

- 納税義務者が新しい送付先を設定する場合

- 令和6年度から森林環境税(国税)の賦課徴収が始まります

- 新型コロナウイルス感染症緊急経済対策における税制上の措置について

- 個人住民税の課税誤りについて

- 個人住民税の課税誤りの対象となる制度の追加について

- 最近見たページ

-