【受付は終了しました】定額減税補足給付金(不足額給付)に関するよくある質問

定額減税補足給付金(不足額給付) に関するよくあるご質問と回答を掲載しております。

質問一覧(質問をクリックすると回答までジャンプします)

Q1 不足額給付とは何ですか。

Q2 不足額給付はどのような人が対象ですか。

Q3 私は不足額給付の対象ですか。

Q4 不足額給付の対象要件を満たしていると思われるのに、書類が届きません。不足額給付を受けるためには申請が必要ですか。

Q5 不足額給付はいつ支給されますか。

Q6 所得税の定額減税額はどこで確認できますか。

Q7 住民税の定額減税額はどこで確認できますか。

Q8 令和6年分の源泉徴収票に、「控除外額」が記載されていました。この金額がもらえますか。

Q9 受給した不足額給付は課税の対象となりますか。

Q10 令和7年1月以降に船橋市に転入して住民登録をしましたが、不足額給付は船橋市からもらえますか。

◆定額減税補足給付金(不足額給付)に関する質問◆

Q1 不足額給付とは何ですか。

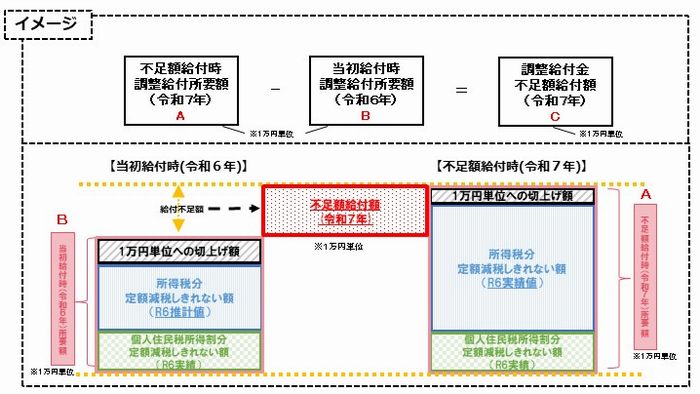

不足額給付とは、以下の事情により、令和6年度に実施した調整給付金(当初調整給付)の支給額に不足が生じる方を対象に、不足する金額を支給する給付のことです。

- 令和6年度に実施した調整給付金(当初調整給付)について、令和5年所得等を基にした推計額(令和6年分推計所得税額)を用いて算定したこと等により、令和6年分所得税及び定額減税の実績額等が確定したのちに、本来給付すべき金額と、当初調整給付額との間で差額が生じた方

- ご自身が非課税または扶養親族に該当しなかったため定額減税の対象外であり、低所得世帯向け給付の対象世帯主・世帯員にも該当しなかった方

Q2 不足額給付はどのような人が対象ですか。

不足額給付の対象は2種類あります。

【不足額給付Ⅰ】

令和6年分所得税及び定額減税の実績額等が確定したのちに、本来給付すべき金額と、令和6年度当初調整給付額との間で差が生じた人

【不足額給付Ⅱ】

・以下の(1)~⑶の要件をすべて満たす人

(1)所得税及び個人住民税所得割ともに定額減税前税額がゼロ

(2)税制度上、「扶養親族等」から外れてしまう

(3)低所得世帯向け給付対象世帯の世帯主・世帯員に該当していない

(令和5年度非課税給付等(7万円または10万円)、令和6年度非課税給付等(10万円))

(例)・青色事業専従者、事業専従者(白色)

・合計所得金額48万円超

Q3 私は不足額給付の対象ですか。

対象要件はQ2をご確認ください。

なお、令和7年6月2日時点で対象要件を満たしていることを船橋市が把握できた人には、下記のいずれかの書類を送付いたします。

発送日はこちら(定額減税補足給付金(不足額給付)の ページにリンクします。リンク先の「進捗状況」をご覧ください。)

●船橋市定額減税補足給付金(不足額給付)のお知らせ(ハガキ):船橋市が口座情報(※)を把握できた方に発送します。原則、申請手続きは不要です。

●船橋市定額減税補足給付金(不足額給付)支給確認書(封書):船橋市が口座情報(※)を把握できなかった人に発送します。支給確認書に記載の二次元コードでのオンライン申請または郵送にて申請してください。

また、ご自身が対象要件を満たしていると思われるのに、船橋市から書類の送付がない人は申請が必要です。詳しくはQ4をご覧ください。

※当初調整給付の支給口座や公金受取口座等

Q4 不足額給付の対象要件を満たしていると思われるのに、書類が届きません。不足額給付を受けるためには申請が必要ですか。

申請が必要です。コールセンターへご連絡ください。

(定額減税補足給付金(不足額給付)の ページにリンクします。リンク先の「お問い合わせ」をご覧ください。)

※令和7年度住民税課税団体が船橋市以外の方は、当該課税団体にお問い合わせください。

Q5 不足額給付はいつ支給されますか。

支給時期は、対象者によって異なります。

- 市から「船橋市定額減税補足給付金(不足額給付)のお知らせ(ハガキ)」が送付された方は、ハガキに振込時期が記載されております。

- 市から「支給確認書(封書)」が送付された方で、既に支給確認書の提出(オンライン申請含む)が済んでいる場合は、市が申請を受け付けてから概ね1か月後が振込日の目安となります。

- 申請をして給付金の対象となった方には、振込前に支給に関する通知を送付しますので、そちらをご確認ください。

Q6 所得税の定額減税額はどこで確認できますか。

令和6年分源泉徴収票または令和6年分確定申告書をご確認ください。

定額減税 特設サイト(注)外部サイトへリンクします(国税庁)

公的年金から源泉徴収される所得税等の定額減税(注)外部サイトへリンクします(日本年金機構)

Q7 住民税の定額減税額はどこで確認できますか。

令和6年度住民税の納税(変更)通知書をご確認ください。

令和6年度市民税・県民税に適用される定額減税について(市民税課のページへリンクします)

Q8 令和6年分の源泉徴収票に、「控除外額」が記載されていました。この金額がもらえますか。

不足額給付は、所得税額の控除外額と令和6年度住民税の定額減税控除不足額を基に算定した本来給付すべき調整給付額から、令和6年度に実施した当初調整給付の額を差し引いた額を支給する制度です。控除外額が不足額給付として給付されるものではありません。

Q9 受給した不足額給付は課税の対象となりますか。

「物価高騰対策給付金に係る差押禁止等に関する法律」により、所得税や個人住民税などの課税及び差し押さえの対象とはなりません。

Q10 令和7年1月以降に船橋市に転入して住民登録をしましたが、不足額給付は船橋市からもらえますか。

令和7年1月1日時点で住所がある自治体(令和7年度住民税を課税している自治体)から支給されます。

詳細については、該当の自治体にお問い合わせください。

Q11 令和6年中に船橋市に転入し、令和7年1月1日時点で船橋市に住民登録がある場合、不足額給付は船橋市からもらえますか。

対象と思われるのに上記書類が届かない場合は、Q4をご参照ください。

Q12 令和6年中に海外から転入し、令和6年分所得税が発生しました。定額減税が引ききれなかった場合、不足額給付はもらえますか。

ただし、この場合は住民税分(1万円×減税対象人数)は含まれず、所得税分(3万円×減税対象人数)のみが不足額給付の支給対象となります。

Q13 (当初調整給付の対象となっていない場合)休職や退職等により、令和6年中の収入が、令和5年中の収入と比べて、大きく減りました。令和6年度に実施された当初調整給付の対象ではなかったですが、不足額給付はもらえますか。

Q14 (当初調整給付の対象となっていた場合)休職や退職等により、令和6年中の収入が、令和5年中の収入と比べて、大きく減りました。令和6年度に実施された当初調整給付の対象でしたが、不足額給付はもらえますか。

※1万円単位に切り上げる端数処理の関係で、不足額給付が生じない場合があります。

Q15 令和6年中に、子どもが生まれて扶養親族が増えました。令和6年度に実施された当初調整給付は既にもらっていますが、給付額の算定の基準となる扶養親族数には、新たに生まれた子どもが含まれていませんでした。新たに生まれた子どもの分の給付金はもらえますか。

住民税分は令和5年12月31日時点の扶養状況で算定するため、対象外です。

※定額減税しきれている場合は、不足額給付対象外です。

Q16 納税義務者が令和6年中に亡くなりました。不足額給付はもらえますか。

Q17 (申請前に亡くなった場合)納税義務者が令和7年中(不足額給付の申請前)に亡くなりました。不足額給付はもらえますか。

「支給確認書」の提出・申請前に不足額給付の対象者が亡くなった場合は、贈与契約が成立しないため、受給できません。

また、他の世帯員や代理人が受給することはできません。

「船橋市定額減税補足給付金(不足額給付)のご案内 」に記載の申出期限までに亡くなった場合についても同様です。

Q18 (申請後に亡くなった場合)納税義務者が令和7年中(不足額給付の申請後)に亡くなりました。不足額給付はもらえますか。

「船橋市定額減税補足給付金(不足額給付)のご案内 」に記載の申出期限後に亡くなった場合についても同様です。

Q19 令和6年中に扶養していた親族が死亡により減りました。給付額は変わりますか。

※税法上の扶養親族として届け出ている必要があります。

※定額減税しきれている場合は、不足額給付対象外です。

Q20 令和6年に支給された当初調整給付を受給していなくても、不足額給付はもらえますか。

ただし、当初調整給付の受給対象であったが受給しなかった場合(※)、不足額給付の支給時に受け取ることができるのは不足額給付支給分のみであり、当初調整給付分を上乗せして受給することはできません。

※受給を辞退した場合や、必要書類を提出しなかった場合等

Q21 令和6年度は住民税非課税であったため、令和6年度非課税世帯等への給付金(10万円)を受給しましたが、令和6年中に収入があり、所得税から定額減税しきれない額が発生しました。不足額給付はもらえますか。

一方、令和6年度非課税世帯等への給付金(10万円)を受給後に令和6年度住民税の税額修正を行った結果、定額減税適用前の所得割が発生した場合は、不足額給付金の併給はできません。不足額給付を受給されたい場合は、令和6年度非課税世帯への給付金10万円の返還が必要です。

Q22 令和7年度住民税が非課税でも不足額給付はもらえますか。

【給付の対象となる例】

・令和6年度住民税の定額減税の対象で、当初調整給付額に不足が生じている場合。

・令和6年分の所得税が発生していて、当初調整給付額に不足が生じている場合。

・当初調整給付算定時には令和6年分所得税は定額減税額しきれる見込みであったため、当初調整給付の対象となっていなかったが、実際には令和6年分所得税が発生せず、定額減税しきれなかった場合。

・令和6年度住民税及び令和6年分所得税がともに非課税の場合で不足額給付Ⅱの支給要件を満たす場合。

関連するその他の記事

- 【受付は終了しました】定額減税補足給付金(不足額給付)

- 【受付は終了しました】定額減税補足給付金(調整給付)

- 市民税・県民税に適用される定額減税について

- 新たな経済に向けた給付金・定額減税一体措置(外部サイト)(新しいウインドウが開きます。)

- 定額減税特設サイト(外部サイト)(新しいウインドウが開きます。)

- 公的年金から源泉徴収される所得税等の定額減税(外部サイト)(新しいウインドウが開きます。)

- 有料広告欄 広告について

- 「課からのお知らせ」の他の記事

-

- 所得税確定申告書等の配布終了について

- 【受付は終了しました】定額減税補足給付金(不足額給付)

- 市民税・県民税に適用される定額減税について

- 【受付は終了しました】定額減税補足給付金(不足額給付)に関するよくある質問

- 定額減税補足給付金(不足額給付)の誤通知および誤支給について

- 令和7年度 市民税・県民税・森林環境税税額決定納税通知書を6月10日に発送しました

- 令和7年度給与所得等に係る市民税・県民税・森林環境税特別徴収税額の決定通知書を5月15日に発送します。

- 【受付は終了しました】定額減税補足給付金(調整給付)

- 定額減税・定額減税補足給付金(調整給付)に関するよくある質問

- 公的年金からの個人市民税・県民税、森林環境税の天引き

- 納税義務者が新しい送付先を設定する場合

- 令和6年度から森林環境税(国税)の賦課徴収が始まります

- 新型コロナウイルス感染症緊急経済対策における税制上の措置について

- 個人住民税の課税誤りについて

- 個人住民税の課税誤りの対象となる制度の追加について

- 最近見たページ

-