都市計画税

都市計画税は、道路・下水道などの都市計画施設の整備拡充に要する費用に充てるため、市街化区域内の土地・家屋を対象として、その所有者に固定資産税とあわせて納めていただく税金です。

概要

課税対象となる資産

都市計画法による都市計画区域のうち、原則として市街化区域内に所在する土地及び家屋です。

納税義務者

当該土地または家屋の所有者です。

税額の計算方法

課税標準額×税率(0.3%)=税額

課税標準

固定資産税と同じく土地、家屋の価格を基に算出します。

免税点

固定資産税について免税点未満のものは、都市計画税はかかりません。

納税の方法

固定資産税とあわせて納めていただくことになっています。

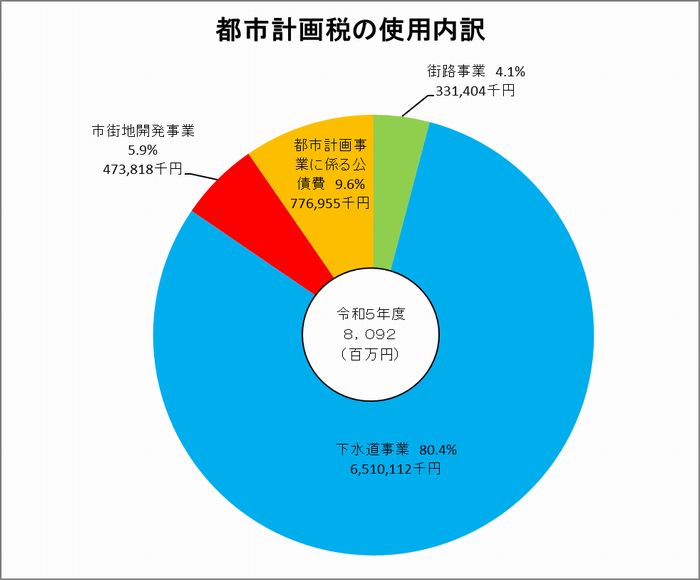

使いみち

都市計画税収入済額の8,505,022千円(令和6年度決算額)は、以下の事業に充当額として使われています。

| 事業内容 | 事業費(千円) | 充当額(千円) | 充当額比率 |

|---|---|---|---|

| 街路事業 | 1583,651 | 361,433 | 22.8% |

| 公園事業 | 572,770 | 30,511 | 5.3% |

| 下水道事業 | 6,796,693 | 6,781,255 | 99.8% |

| 市街地開発事業 | 1,346,160 | 585,434 | 43.5% |

| その他事業 | 137,403 | 50,488 | 36.7% |

| 都市計画事業に係る公債費 | 697,486 | 695,901 | 99.8% |

| 合計 | 11,134,163 | 8,505,022 | 76.4% |

土地

都市計画税は次のとおりに求められます。

商業地等の宅地

「商業地等の宅地」とは、住宅用地以外の宅地や農地以外の土地のうち、評価がその土地と状況が類似している宅地の評価額に比準して決定される土地(宅地比準土地といいます。)のことをいいます。

課税標準額(価格×70%)×税率(0.3%)=税額

住宅用地

「住宅用地」とは、住宅に用している土地のことをいいます。

課税標準額(価格×3分の1) × 税率(0.3%)=税額

課税標準額の価格の3分の1は、住宅用地の200平方メートルまで。200平方メートルを越える住宅用地は3分の2になります。200平方メートルを越える範囲も最高で家屋の床面積の10倍までです。

前年度の課税標準額が低い土地については、今年度の課税標準額は次のとおりとなります。

商業地等の宅地

今年度価格(以下(A))と比べて、

1.前年度の課税標準額が(A)の70%を超える場合

(A)の70%

2.前年度の課税標準額が(A)の60%以上70%以下の場合

前年度課税標準額を据え置きます。

3.前年度の課税標準額が(A)の60%未満の場合

前年度課税標準額+(A)×5%

(注)ただし、上記2.により計算した額が(A)の60%を上回る場合は60%、20%を下回る場合は20%が今年度の課税標準額となります。

住宅用地

今年度の価格に3分の1を掛けた額=本則課税標準額(以下(B))と比べて、

1.前年度課税標準額が(B)の100%以上の場合

(B)が課税標準額

2.前年度課税標準額が(B)の100%未満の場合

前年度課税標準額+(B)×5%

(注)ただし、上記2.により計算した額が(B)を上回る場合は(B)、(B)の20%を下回る場合は(B)の20%が今年度の課税標準額となります。

家屋

固定資産税と同様に家屋の評価額(課税標準額)に対し、税率(0.3%)を乗じて求められます

(注)都市計画税については、新築住宅にかかる減額の適用はありません。

このページについてのご意見・お問い合わせ

- 資産税課 賦課管理係

-

- 電話 047-436-2222

- FAX 047-436-2220

- メールフォームでの

ご意見・お問い合わせ

〒273-8501千葉県船橋市湊町2-10-25

受付時間:午前9時から午後5時まで 休業日:土曜日・日曜日・祝休日・12月29日から1月3日